Beteiligungsvertrag – darauf sollten Start-ups und Gründer achten

Beteiligungsvertrag – darauf sollten Start-ups und Gründer achten

(Lesezeit ca. 10 Minuten)

Egal, wie innovativ und aussichtsreich die Idee ist – ohne ausreichendes Kapital werden Start-ups nicht weit kommen. Doch um Kreditinstitute von ihrem Vorhaben zu überzeugen, fehlt es Gründer*innen häufig an entsprechender Bonität und privaten Sicherheiten, sodass die Fremdfinanzierung scheitert.

Lösungen bieten Investor*innen, die das Jungunternehmen mit Eigenkapital ausstatten und im Gegenzug Unternehmensanteile erhalten. Allerdings ist die erfolgreiche Suche nach Investor*innen erst die halbe Miete. Denn egal ob Business Angel oder Venture Capital-Gesellschaft – die nächste Hürde wartet bereits: der Beteiligungsvertrag.

Im Dschungel aus Finanz- und Rechtsbegriffen wie Vesting, Liquidationspräferenz oder Antidilution können Start-uper schnell die Orientierung verlieren. Umso wichtiger ist die frühzeitige Einbeziehung von Anwält*innen, die auf Start-ups und deren Beziehung zu Investor*innen spezialisiert sind.

Weil aber auch Gründer*innen zumindest ein Grundverständnis vom Beteiligungsvertrag haben sollten, haben wir die zentralen Aspekte für Sie zusammengefasst.

Das Wichtigste in Kürze

- Der Beteiligungsvertrag regelt die Rechte und Pflichten von Gründer*innen, Investor*innen und Gesellschaft (Start-up)

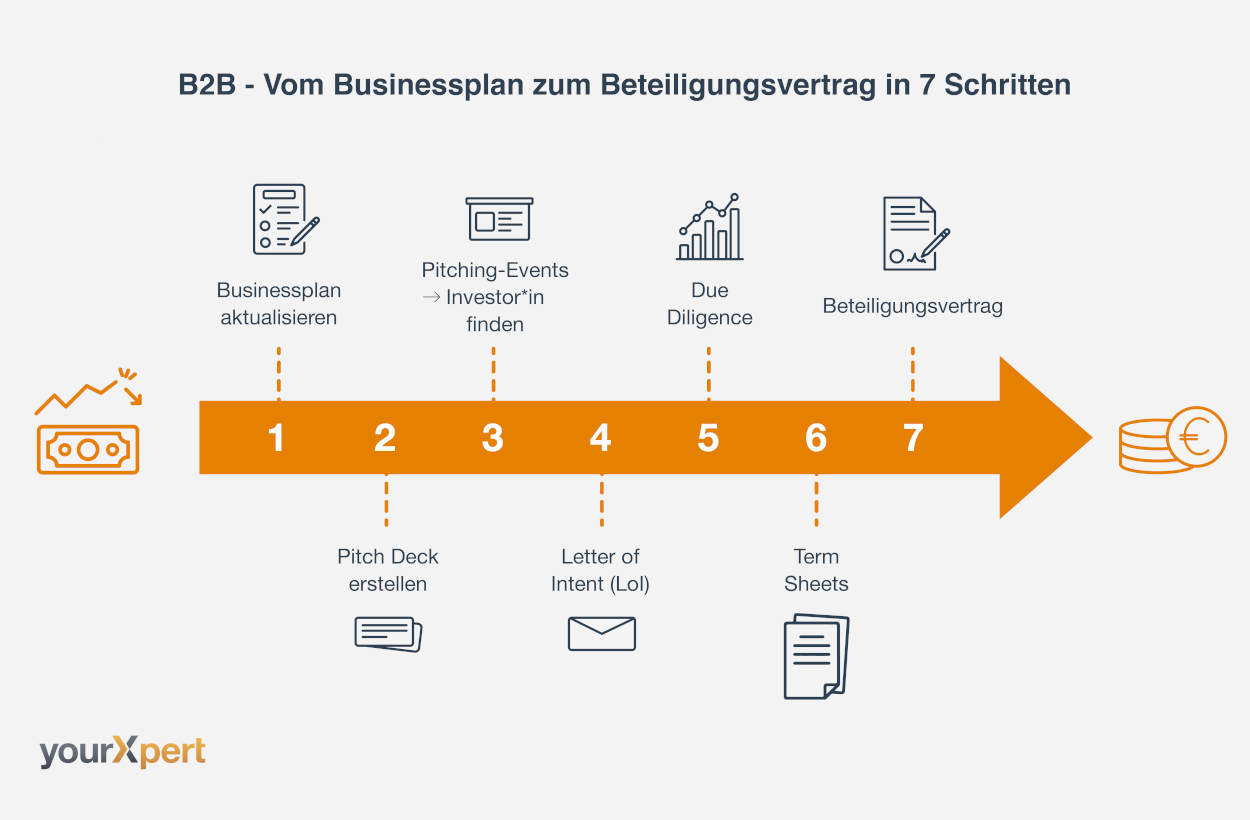

- Dem Abschluss des Beteiligungsvertrags gehen die Investorensuche, eine Unternehmensprüfung sowie aufwendige Vertragsverhandlungen voraus

- Die Beteiligung von Investor*innen erfolgt meist über eine Kapitalerhöhung, wobei das Kapital in Tranchen, abhängig vom Erreichen sog. Meilensteine, geleistet wird

- Durch Verwässerungsschutzklauseln, Informations- und Kontrollrechte sowie besondere Exit- und Vesting-Regelungen versuchen Investor*innen ihr Investment bestmöglich zu schützen

Inhaltsverzeichnis

- Was ist ein Beteiligungsvertrag?

- Wie kommt ein Beteiligungsvertrag zustande?

- Wie ist ein Businessplan aufgebaut?

- Was bedeutet Pitching?

- Worauf ist beim Letter of Intent zu achten?

- Was ist eine Due Diligence?

- Welche Rolle spielen Term Sheets?

- Welchen Inhalt hat ein Beteiligungsvertrag?

- Was ist eine Präambel?

- Wie funkioniert die Beteiligung des Investors?

- Warum werden Meilensteine vereinbart?

- Was versteht man unter Verwässerungsschutz?

- Wozu dienen Garantien?

- Welche Informations- und Kontrollrechte gibt es?

- Worauf ist bei Ausstiegsregeln zu achten?

- Welchen Vorteil hat die Liquidationspräferenz?

- Was bedeutet Vesting?

- Fazit: Kostenlose unverbindliche Ersteinschätzung einholen!

- Kleines Gründer-ABC

Was ist ein Beteiligungsvertrag?

Der Beteiligungsvertrag ist die rechtliche Grundlage für die Geschäftsbeziehung zwischen Gründer*innen und Investor*innen. Er regelt Rechte und Pflichten dieser beiden Parteien untereinander, aber auch im Verhältnis zur Gesellschaft (dem Start-up).

Zu den wichtigsten Bausteinen eines Beteiligungsvertrags gehören Regelungen zur finanziellen Beteiligung der Investor*innen, zu Kontroll- und Mitwirkungsrechten, zu weiteren Finanzierungsrunden und zum Ausscheiden der Gründer*innen oder der Investor*innen.

Gerade weil Investor*innen in der Regel nur für bestimmte Zeit am Start-up beteiligt sein möchten, kommt den Exit-Regelungen besondere Bedeutung zu. Mit anderen Worten: Die Auflösung der „Ehe“ zwischen Start-upern und Investor*innen ist bereits vorprogrammiert.

Mit Abschluss des Beteiligungsvertrags müssen häufig auch andere Verträge geändert werden, darunter insbesondere:

- der Gesellschaftsvertrag (Satzung)

- die Geschäftsordnung

- die Geschäftsführerverträge

Je nach rechtlicher Ausgestaltung ist der Beteiligungsvertrag notariell zu beurkunden.

Wie kommt ein Beteiligungsvertrag zustande?

Fangen wir vorne an: Vor Abschluss des Beteiligungsvertrags steht die Suche nach passenden Investor*innen an. Das Investment in ein Start-up ist naturgemäß risikobehaftet. Noch ist unklar, ob sich die Geschäftsidee am Markt durchsetzen kann und ob das Unternehmen jemals schwarze Zahlen schreiben wird. Umso wichtiger es ist, Investor*innen von einem durchdachten und schlüssigen Konzept zu überzeugen. Wichtige Instrumente dafür sind der Businessplan und das dazugehörige Pitching.

Wie ist ein Businessplan aufgebaut?

Damit dies gelingt, sollte zunächst der Businessplan aktualisiert werden. Auf folgende Punkte sollten Sie in Ihrem Businessplan eingehen:

- Executive Summary (knappe Zusammenfassung des Businessplans)

- Geschäftsidee

- Persönliches Profil der Gründer*innen

- Branche und Markt

- Marketing und Vertrieb

- Management

- Chancen und Risiken (z.B. SWOT-Analyse)

- Finanzplanung

- Meilensteine mit Zeithorizont

Was bedeutet Pitching?

Der aktualisierte bzw. erstmalig erstellte Businessplan bildet die Grundlage für Ihr Pitch Deck. Das Pitch Deck ist eine Unternehmenspräsentation, in der Sie die wichtigsten Aspekte des Businessplans auf Slides darstellen. Auf sog. Pitching-Events versuchen Gründer*innen sodann, ihr Start-up gegenüber Investor*innen kurz und prägnant vorzustellen.

Worauf ist beim Letter of Intent zu achten?

Haben Jungunternehmer*innen und Investor*innen zusammen gefunden, wird häufig ein Letter of Intent (LoI) unterzeichnet. Darin wird die ernsthafte Absicht einer zukünftigen Zusammenarbeit festgehalten. Abhängig vom Grad der Rechtsverbindlichkeit wird zwischen harten und weichen LoIs unterschieden.

RECHTS-TIPP:

Der Letter of Intent stammt aus dem angloamerikanischen Rechtsraum. Er ist nicht legaldefiniert, d.h. seine Ausgestaltung ist nicht im Gesetz festgelegt. Besonders wichtig ist daher, dass die Vertragsparteien unmissverständlich bestimmen, inwieweit der LoI verbindlich sein soll. Bei der Formulierung und inhaltlichen Ausgestaltung des Letter of Intent unterstützen Sie unsere Anwält*innen.

Was ist eine Due Diligence?

Im Rahmen von Unternehmenstransaktionen ist zudem eine Due Diligence Pflicht. Dabei wird das Start-up unter wirtschaftlichen, rechtlichen, steuerlichen und finanziellen Gesichtspunkten unter die Lupe genommen.

Aus Sicht der Investor*innen gilt es, im Unternehmen schlummernde Risiken aufzudecken und in die Unternehmensbewertung einfließen zu lassen. Risiken, die zum Abbruch der Verhandlungen führen können (sog. Deal-Breaker), sind etwa fehlende öffentlich-rechtliche Genehmigungen oder die Verletzung gewerblicher Schutzrechte.

Welche Rolle spielen Term Sheets?

Sind Investor*innen auch nach Abschluss der Due Diligence noch am Start-up interessiert, können Term Sheets mit den zentralen Konditionen des Investments ausgehandelt werden. Die Ergebnisse der Term Sheets münden dann im rechtsverbindlichen Beteiligungsvertrag.

Achtung: Der Beteiligungsvertrag ist nur die rechtliche Umsetzung der zuvor ausgehandelten Bedingungen. Die Musik spielt daher bei der Aufstellung der Term Sheets.

Sie sehen: Der Weg zu frischem Kapital ist ein langer und steckt voller Stolpersteine. Mit der passenden Beratung wird er sich aber lohnen.

Welchen Inhalt hat ein Beteiligungsvertrag?

Nachdem Sie bereits die Grundzüge des Beteiligungsvertrags kennengelernt haben, wollen wir Ihnen nun typische Regelungen näher erläutern.

Was ist eine Präambel?

Die Präambel ist eine Art Vorwort oder Einleitung zu Verträgen. In der Präambel legen die Vertragsschließenden ihre Absichten und den Ausgangspunkt ihrer Geschäftsbeziehung dar. Grundsätzlich kommt der Präambel keine unmittelbare Rechtsverbindlichkeit zu, sie dient aber dem besseren Verständnis des nachfolgenden Vertrags und kann zu dessen Auslegung herangezogen werden.

Wie funktioniert die Beteiligung des Investors?

Die Art der Beteiligung der Investor*innen am Start-up kann unterschiedlich ausfallen. Sind die Kapitalgeber*innen Mitgründer*innen der ersten Stunde, werden sie sich direkt an der Gründung des Start-up-Unternehmens beteiligen.

Weitaus häufiger erfolgt die Beteiligung allerdings nach der Gründung, und zwar mittels einer Kapitalerhöhung. Wurde das Start-up als Kapitalgesellschaft gegründet (in Deutschland regelmäßig als GmbH), läuft die Kapitalerhöhung wie folgt ab:

- Kapitalerhöhungsbeschluss

Die Erhöhung des Stammkapitals der Gesellschaft muss von den Altgesellschafter*innen mit 3/4-Mehrheit beschlossen werden. Der Kapitalerhöhunsbeschluss bedarf nach § 53 Abs. 2 S. 1 GmbHG der notariellen Beurkundung, da es sich um eine Änderung des Gesellschaftsvertrags (der Satzung) handelt.

- Leistung der Einlage

In einem zweiten Schritt verpflichten sich die Investor*innen zur Übernahme der Geschäftsanteile gegen Zahlung der Einlage. In der Praxis üblich ist eine Minderheitsbeteiligung bis 25 %. Welche Investitionssumme Investor*innen für eine Beteiligung in Höhe von 25 % aufbringen müssen, hängt vom Unternehmenswert ab.

- Anmeldung zum Handelsregister

Die erfolgte Kapitalerhöhung ist ins Handelsregister einzutragen. Außerdem ist die geänderte Gesellschafterliste ebenfalls beim Handelsregister einzureichen.

Exkurs zur Unternehmensbewertung

Der Unternehmenswert wird häufig anhand des diskontierten (abgezinsten) Zukunftswertes bestimmt. Dabei nehmen Investor*innen einen Exit-Wert für das Start-up an und rechnen rückwärts, welche Beteiligungsquote erforderlich ist, um ihre Zielrendite zu erreichen.

Aufgrund des hohen Risikos streben Venture Capital-Gesellschaften auch eine hohe Verzinsung ihres Investments an. Häufig wird mit einem jährlichen Zins (Internal Rate of Return, IRR) von 50 % gerechnet. Zur Bestimmung des Exit-Wertes wird der Gewinn vor Steuern im Exit-Jahr (Earnings before Taxes, EBT) mit einem Ertrags-Multiplikator verrechnet. Dieser ist branchenabhängig und wird durch unternehmensspezifische Chancen und Risiken bereinigt.

Berechnungsbeispiel

Die Investition soll zum 01.01.2022 erfolgen und der Exit ist zum 31.12.2026 geplant (Investitionszeitraum von 5 Jahren). Laut Businessplan beträgt der Gewinn vor Steuern in 2026 2 Mio. Euro. Unter Zugrundelegung eines Ertrags-Multiplikators von 7 wird der Unternehmenswert zum Exit-Datum somit auf 14 Mio. Euro geschätzt.

Der momentane Unternehmenswert beträgt also 14 Mio. Euro : (1,5)âµ ≈ 1,8 Mio. Euro. Bei einer angestrebten Beteiligung von 25 % liegt die Investitionssumme damit bei 1,8 Mio. Euro x 25 % = 450.000 Euro.

Oder anders ausgedrückt: Soll das Investment angesichts des Kapitalbedarfs 450.000 Euro betragen, werden Investor*innen einen Anteil von mindestens 25 % verlangen.

Warum werden Meilensteine vereinbart?

Oftmals leisten Investor*innen ihr Kapital nicht sofort in voller Höhe, sondern in mehreren Tranchen. Die Fälligkeit einer Tranche wird von dem Erreichen sog. Meilensteine (Milestones) abhängig gemacht.

Milestones sind finanzwirtschaftliche oder technologische Erfolge des Start-ups, wie z.B. bestimmte Umsatzzahlen, das Bestehen klinischer Tests oder das Go-Live einer Software.

Die Vereinbarung von Meilensteinen führt zu erhöhter Budgetdisziplin und effizienter Mittelverwendung auf Seiten des Unternehmens. Außerdem können Investor*innen ihr Investment mittels Meilensteinen besser kontrollieren und Risiken minimieren.

Wichtig ist, dass die Meilensteine realistisch gesetzt werden, damit sich das Start-up ohne Finanzdruck entwickeln kann. Um Streit über das Erreichen eines Milestones zu vermeiden, sollte auf objektiv messbare, quantitative statt qualitative Kriterien geachtet werden. Ferner sollte klar kommuniziert werden, welche Rechtsfolge eintritt, wenn ein Meilenstein verpasst wird. Im Extremfall können Investor*innen die Zahlung der nächsten Tranche verweigern.

Was versteht man unter Verwässerungsschutz?

Mit einer Verwässerungsschutzklausel (Antidilutionklausel) versuchen sich Venture Capital-Geber*innen davor zu schützen, dass bei weiteren Finanzierungsrunden eine niedrigere Unternehmensbewertung zugrunde gelegt wird als ihrer eigenen Beteiligung. Statt Antidilution wird daher auch der passendere Begriff Down Round Protection verwendet. Folgendes Beispiel mit den Werten von oben illustriert das Problem der Investor*innen:

Fallbeispiel

Bei einer A-Finanzierungsrunde haben Investor*innen für 450.000 Euro 25 % des mit damals 1,8 Mio. Euro bewerteten Start-ups erworben. Falls das Unternehmen in der B-Finanzierungsrunde nur noch mit 1 Mio. Euro bewertet wird, erhalten Investor*innen jetzt für 450.000 Euro ganze 45 % der Anteile. Die Beteiligung der Altinvestor*innen verwässert.

Die Down-Round-Protection-Klausel ermöglicht es den Altinvestor*innen ihre Anteile in solch einem Fall aufzustocken. Dabei können sie entweder so gestellt werden, als hätten sie insgesamt selbst an der günstigen Neubewertung teilgenommen (Full Ratchet). Oder es wird ein Durchschnittspreis beider Finanzierungsrunden gebildet, anhand dessen die Altinvestor*innen neue Anteile erwerben dürfen (Average Methode).

Beide Varianten sind für die Gründer*innen riskant, da ihre eigene Beteiligung mit jeder Aufstockung sinkt.

Wozu dienen Garantien?

Auch Garantien dienen der wirtschaftlichen Absicherung der Investor*innen. Die Gründer*innen garantieren dabei, dass bestimmte in den Vertragsverhandlungen gemachte oder dem Vertrag zugrunde liegende Angaben tatsächlich zutreffen. Dazu gehören etwa die Richtigkeit und Vollständigkeit finanzieller Kennzahlen oder die Inhaberschaft gewerblicher Schutz- und Nutzungsrechte, die für das Start-up wesentlich sind.

Klargestellt werden sollte, ob die Garantien verschuldensunabhängig abgegeben werden oder ob die Gründer*innen die Richtigkeit der Angaben nur nach „bestem Wissen und Gewissen“ (best knowledge) versichern.

Im Fall einer Garantieverletzung droht im schlimmsten Fall die persönliche Haftung der Gründer*innen. Die Abgabe der Garantien sollte daher sorgfältig geprüft werden.

Welche Informations- und Kontrollrechte gibt es?

Zwar bestehen in der GmbH bereits gesetzliche Auskunfts- und Informationsrechte zugunsten der Gesellschafter*innen. Diese Regelungen werden den Bedürfnissen der Investor*innen an Mitsprache, Information und Kontrolle aber nicht gerecht.

Aus diesem Grund verlangen Investor*innen regelmäßig die Vorlage einer Quartalsberichterstattung mit Darstellung der Cash Flow-Entwicklung sowie zum Ende des Geschäftsjahres eine Jahresplanung für die nächsten 12 Monate.

Um ihr Investment unter ständiger Kontrolle zu behalten, werden Investor*innen zudem Zustimmungsrechte für unternehmerische Entscheidungen verlangen. Ohne die Zustimmung der Investor*innen darf die Geschäftsführung z.B. keine Maßnahmen vornehmen, die über den Rahmen des üblichen Geschäftsablaufs hinausgehen.

Worauf ist bei Ausstiegsregeln zu achten?

Da das Investment der Geldgeber*innen auf absehbare Zeit angelegt ist, sind Exit-Regelungen von besonderer Bedeutung.

Noch während der gemeinsamen Beteiligung am Start-up haben die Parteien ein Interesse daran, dass keine unerwünschten Gesellschafter*innen eindringen. Um ihre „Partnerschaft auf Zeit“ zu schützen, kann deshalb vereinbart werden, dass Unternehmensanteile nicht ohne Zustimmung der Gesellschaft übertragen werden dürfen. Ebenso kann zugunsten der Mitgesellschafter*innen ein Vorkaufsrecht eingeräumt werden.

Zu den Ausstiegsregeln zählen auch Mitveräußerungsrechte (take along) und Mitveräußerungspflichten (drag along), jeweils in vielen denkbaren Ausprägungen.

Beim take along kann im Grundsatz die Mitnahme der eigenen Beteiligung verlangt werden, sollte ein*e Gesellschafter*in verkaufen wollen. Dies hat z.B. zur Folge, dass die Veräußerung zu unterbleiben hat, wenn nicht alle Anteile der Investor*innen mitverkauft werden können.

Drag along bezeichnet das Recht der Investor*innen, von den Mitgesellschafter*innen den Verkauf ihrer Anteile, also einen Exit erzwingen zu dürfen. Dies ist vorteilhaft, da Kaufinteressent*innen häufig nur die Gesamtheit der Anteile kaufen wollen. Das Recht zum drag along kann an einen qualifizierten Mehrheitsbeschluss der Gesellschafter*innen oder – falls etwa wesentliche Meilensteine nicht erreicht werden – an die einseitige Ausübung durch die Investor*innen geknüpft werden. Gründer*innen sollten darauf achten, auch Schutzmaßnahmen gegen das drag along auszuhandeln.

PRAXIS-TIPP:

Vorsicht bei verheirateten Gründer*innen: Für die Veräußerung von Unternehmensanteilen ist unter Umständen die Zustimmung der Ehegatt*innen erforderlich. Um den Exit erfolgreich durchsetzen zu können, verlangen Investor*innen häufig die unwiderrufliche Zustimmung im Voraus.

Zuletzt können auch Regelungen ratsam sein, mit denen sich die Parteien ihre Anteile gegenseitig zum Kauf anbieten (Put/Call-Options). Klauseln mit den spannenden Namen „Russian-Roulette-Klausel“, „Shoot-Out-Klausel“ oder „sizilianische Eröffnung“ sollen dabei für einen fairen und selbstregulierten Preis sorgen.

Welchen Vorteil hat die Liquidationspräferenz?

Bei der Liquidationspräferenz geht es um die vermögensrechtliche Besserstellung der Investor*innen im Fall eines Exits. Die Liquidationspräferenz stellt für Investor*innen ein Schutzinstrument dar, da sie bei einer Veräußerung des Start-ups im Verhältnis zu den Gründer*innen vorrangig aus dem Erlös bedient werden.

Vereinfacht dargestellt erhalten sie zunächst ihr Investment zurück und werden dann anteilig ihrer Beteiligung zusätzlich am Mehrerlös beteiligt. Die konkrete Ausgestaltung der Liquidationspräferenz ist natürlich Verhandlungssache.

Was bedeutet Vesting?

Für Investor*innen ist es essenziell, dass die Gründer*innen des Start-ups, in der Regel als Geschäftsführer*innen, an Bord bleiben. Schließlich erfolgt die Investition auch in das Gründerteam. Gründer*innen sind das Herzstück des Start-ups und treiben ihr Unternehmen durch Visionen, Einsatz und Innovationen voran. Beim Vesting geht es daher um die Bindung des Managements an das Unternehmen.

Um das dauerhafte Engagement des Gründerteams sicherzustellen, werden Vesting-Regelungen als Sanktionsmechanismus für das Verlassen der Gesellschaft eingesetzt. Vesting meint dabei das „Erarbeiten“ oder „Erdienen“ von Unternehmensanteilen. Die Idee ist, dass Gründer*innen ihre Start-up-Anteile während der Vesting-Periode, meist zwischen zwei und fünf Jahren, erst noch verdienen müssen. Verlassen sie das Start-up frühzeitig, müssen sie ihre Anteile abgeben.

Bei der konkreten Ausgestaltung des Vesting wird häufig zwischen „Good Leaver“- und „Bad Leaver“-Fällen unterschieden. „Good Leaver“ scheiden aus von ihnen nicht zu vertretenden Gründen aus, etwa wegen Erkrankung, Berufsunfähigkeit oder wichtigen familiären Gründen. „Bad Leaver“ haben dagegen ihren Beendigungsgrund selbst gesetzt, etwa durch Verfehlungen gegenüber der Gesellschaft oder durch Austritt ohne wichtigen Grund.

Abhängig von der Einstufung als „Good/Bad Leaver“ sind verschiedene Regelungen denkbar. Investor*innen könnten folgenden strengen Sanktionsmechanismus bevorzugen:

- Good Leaver: Gründer*innen müssen alle ihre Anteile abgeben, werden für die „erarbeiteten“ („gevesteten“) Anteile aber mit deren Verkehrswert entschädigt.

- Bad Leaver: Gründer*innen müssen alle ihre Anteile abgeben, werden insgesamt nur mit dem Buchwert (1 Euro pro Anteil) entschädigt.

Für Gründer*innen ist dagegen ein weiches Vesting vorteilhaft:

- Good Leaver: Gründer*innen behalten ihre gevesteten Anteile, werden für die übrigen Anteile mit deren Verkehrswert entschädigt.

- Bad Leaver: Gründer*innen behalten ihre gevesteten Anteile, werden für die übrigen Anteile aber nur mit dem Buchwert (1 Euro pro Anteil) entschädigt.

Die Bandbreite an Möglichkeiten kann Gründer*innen verunsichern und überfordern. In der Praxis haben sich jedoch gewisse Marktstandards zum Vesting herausgebildet. Unsere Anwält*innen beraten Sie dazu gerne und finden mit Ihnen eine maßgeschneiderte Lösung.

Fazit: Kostenlose unverbindliche Ersteinschätzung einholen

Die Beteiligung von Investor*innen an Start-ups kann sowohl finanziell als auch rechtlich extrem komplex ausgestaltet sein. Selbst auf juristisch gebildete Gründer*innen lauern auf diesem speziellen Rechtsgebiet diverse Fallstricke. Dazu kommt, dass Business Angels oder Venture Capital-Gesellschaften regelmäßig über mehr Erfahrung verfügen als Gründer*innen. Die Beratung durch spezialisierte Anwält*innen ist daher in jedem Fall zu empfehlen.

Vom Businessplan über die Due Diligence bis zum Abschluss des Beteiligungsvertrags – unsere Anwält*innen halten Ihnen rechtlich den Rücken frei, damit Sie sich auf Ihre Kernkompetenzen konzentrieren können.

Kleines Gründer-ABC

(Klicken Sie auf den Fachbegriff, um zur jeweiligen Textpassage zurückzugelangen)

|

zu Deutsch: Verwässerungsschutz; Antidilution- oder auch Down-Round-Protection-Klauseln schützen Investor*innen davor, dass ihre Beteiligung in folgenden Finanzierungsrunden verwässert |

|

|

Investor*innen, die sich finanziell an Unternehmen beteiligen und gleichzeitig mit Know-how und Kontakten unterstützen |

|

|

Prüfung eines Unternehmens auf wirtschaftliche, rechtliche, steuerliche und finanzielle Verhältnisse |

|

|

Ausstieg der Investor*innen durch Veräußerung der Beteiligungen |

|

|

zu Deutsch: Absichtserklärung; im Vorfeld von Unternehmenstransaktionen aufgesetztes Dokument, mit dem der Wille zum Abschluss eines Vertrags dokumentiert wird |

|

|

zu Deutsch: Meilensteine; Kontrollinstrument für Investor*innen, bei dem erst bei Erreichen eines Milestones die nächste Investitionstranche ausbezahlt wird |

|

|

Präsentation der Geschäftsidee, meist gegenüber Investor*innen |

|

|

Private Equity |

zu Deutsch: außerbörsliches Eigenkapital/privates Beteiligungskapital; Anlageform, bei der die Beteiligung am Unternehmen nicht an der Börse handelbar ist |

|

Analyse, mit der Stärken (Strengths), Schwächen (Weaknesses), Chancen (Opportunities) und Risiken (Threats) eines Projekts ermittelt werden |

|

|

“Eckdatenpapier”, das die Kernpunkte der Vertragsverhandlungen beinhaltet und Grundlage des späteren Vertrags ist |

|

|

Unicorn Start-up |

Unternehmen, das vor dem Exit oder dem Börsengang 1 Mrd. US-Dollar wert ist |

|

zu Deutsch: Wagnis- oder Risikokapital; eine riskante Form des Private Equity, bei der die Beteiligung meist in Start-ups fließt |

|

|

Regelungen zum Ausstieg der Gründer*innen |

| Bereits beantwortete Fragen |

|---|

| AGB erstellen lassen: Paket D |

| Existenzgründung / Nebengewerbe Anmeldung |

| Existenzgründung, Wettbewerb und Heilmittelwerbegesetz, Gesundheitsinfo Internet |

| USt-ID-Nr. im Impressum |

| In Deutschland für im Ausland ansässige Unternehmen arbeiten |

| Medizinrecht, darf ein Dermatologe einen Onlineshop betreiben |

| Angebot |

| Firmengründung |

| Gründungsvertrag prüfen lassen |

| Existenzgründung - Wellnessberater, Wohlfühlberater |

Häufige Fragen

Wie funktioniert die kostenlose Ersteinschätzung?

Nach Schilderung Ihres Anliegens, meldet sich innerhalb weniger Stunden einer*eine unserer Anwält*innen bei Ihnen und, soweit im Einzelfall möglich, erhalten Sie eine kostenlose und unverbindliche Ersteinschätzung zu Ihrem Anliegen.

Wie ist der Ablauf nach der kostenlosen Ersteinschätzung?

Bei weiterem Handlungsbedarf erhalten Sie von Ihrem*Ihrer Anwält*in ein individuelles unverbindliches Festpreisangebot. Sie können dann in Ruhe entscheiden, ob Sie das Angebot annehmen möchten. Dabei fallen für Sie keine Kosten an.

Was ist der Unterschied zwischen einer kostenlosen Ersteinschätzung und einer kostenpflichtigen Rechtsberatung?

Eine Ersteinschätzung kann als Orientierungshilfe dienen. Sie erfahren hier gegebenenfalls, ob Ihr Anliegen Aussichten auf Erfolg hat, welche nächsten Schritte bzw. welcher Aufwand in Ihrem Fall notwendig wäre, oder welche Möglichkeiten Sie haben weiter vorzugehen.

Bitte beachten Sie, dass in manchen Fällen eine Ersteinschätzung nicht erfolgt, zum Beispiel wenn eine solche mit einer umfangreichen Prüfung verbunden wäre.

Im Gegensatz zu einer kostenlosen Ersteinschätzung stellt eine Rechtsberatung eine fundierte und umfassende rechtssichere Beratung dar, welche auf alle relevanten Aspekt eingeht und eine umfangreiche Prüfung Ihres Anliegens beinhaltet. Diese Rechtsberatung muss auch als solche vergütet werden, jedoch nur, wenn Sie das unverbindliche Beratungsangebot annehmen.

Im Rahmen der Ersteinschätzung erhalten Sie deshalb auch ein Angebot für eine abschließende Rechtsberatung.

Welche Kosten entstehen?

Die Ersteinschätzung ist kostenlos und unverbindlich. Der Preis für die abschließende Rechtsberatung wird individuell im unverbindlichen Angebot angegeben. Kosten entstehen für Sie also immer erst, wenn Sie nach der Ersteinschätzung das individuelle, anwaltliche Festpreisangebot annehmen.

Wer kann meine Anfrage bzw. meine Dokumente lesen? (Wird meine Anfrage öffentlich sichtbar sein?)

Aus datenschutzrechtlichen Gründen ist Ihre Anfrage zu keiner Zeit öffentlich einsehbar und lediglich die für die Bearbeitung infrage kommenden Rechtsanwält*innen können die Anfrage einsehen. Die Übersendung Ihrer Daten erfolgt sicher und verschlüsselt. Unsere Server, auf denen die Daten gespeichert sind, stehen ausschließlich in Deutschland. Bitte beachten Sie darüber hinaus unsere Datenschutzerklärung.

Sie haben keine kostenlose Ersteinschätzung erhalten?

Bitte beachten Sie, dass in Einzelfällen eine Ersteinschätzung nicht möglich ist, da diese beispielsweise einer umfangreichen Prüfung bedarf, welche nicht im kostenlosen Rahmen möglich ist.

Wann erhalte ich die Ersteinschätzung?

Die Ersteinschätzungen auf Ihre Anfrage erhalten Sie in der Regel bereits nach wenigen Stunden. Der*die Anwält*in teilt Ihnen im Preisangebot auch die für Ihre Anfrage benötigte Bearbeitungszeit mit, sodass Sie sicher sein können, dass Ihr Auftrag innerhalb der vereinbarten Frist bearbeitet wird. Sollte Ihre Anfrage sehr zeitkritisch sein, vermerken Sie dies bitte gleich beim Einstellen Ihrer Anfrage, sodass der*die Anwält*in hierauf entsprechend reagieren kann. Vielen Dank.

sehr gut

Finanztip

Stiftung Warentest

Spiegel Online

WirtschaftsWoche

n-tv

und viele mehr

So funktioniert's:

- Kostenlose anwaltliche Ersteinschätzung

- Unverbindliches Festpreisangebot

- Angebot annehmen und Rechtsberatung erhalten